|

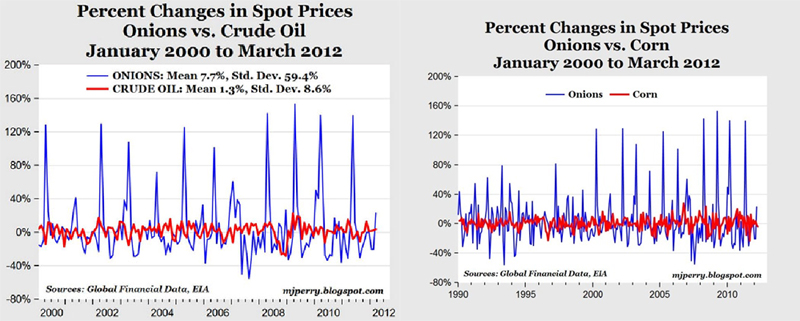

Le Québécois Libre, 15 octobre 2012, No 304 Hyperlien: http://www.quebecoislibre.org/12/121015-3.html Depuis la récente crise financière, on accuse régulièrement les spéculateurs de faire la pluie et le beau temps au détriment d’une importante partie de la population. Le mot seul fait penser à un gain outrancier, rapide et très risqué qui n’est pas relié à l’économie réelle; bref, une aberrance capitaliste non souhaitable qui doit être contrôlée, voir même interdite. Mais précisément, qu’est-ce que la spéculation? La définition la plus commune vient de Benjamin Graham dans son ouvrage classique en finance, Security Analysis. Selon Graham, la spéculation se différencie de l’investissement puisque le capital investi ainsi que le retour sur l’investissement ne sont pas garantis; autrement dit, la spéculation entraîne un risque de perte causé par de l’incertitude. Malheureusement, cette façon de voir les choses devient assez floue lorsqu’on l’applique à la réalité. En effet, puisque le futur ne peut être prédit, un grand nombre d’opérations financières considérées comme étant des investissements seraient donc spéculatives, de même que plusieurs choix de la vie de tous les jours. L’achat d’une maison, si vous pensez la vendre pour votre retraite, est spéculatif puisque rien ne garantit sa valeur dans le futur. Se trouver un bon roman est également spéculatif, puisque vous n’êtes jamais certain de savoir si ce dernier va vous plaire avant de l’avoir lu. Même partir en appartement avec son conjoint peut créer une sacrée dose d’incertitude quant à l’avenir de la relation! La spéculation se définit donc mieux comme étant une décision prise en contexte d’incertitude. Qu’il s’agisse de placements ou non, les individus sont régulièrement confrontés à des situations qui imposent un choix avec une l’information incomplète. Dans un contexte de marché, l’investisseur est ainsi incité à appliquer aux prix présents de l’information future. Par exemple, si l’on prévoit une pénurie d’acier, l’achat de la ressource pour la revendre plus tard à profit causera une hausse de sa valeur marchande grâce à cette spéculation; l’impact sera donc de rendre moins abruptes les variations de prix futures, en plus de permettre aux producteurs et consommateurs de s’adapter progressivement aux changements à venir en augmentant la production pour les premiers et en économisant la ressource pour les seconds. Au gouvernement de tout gérer? Les moyens que possède l’État pour réglementer la spéculation sont assez limités. Un exemple qui gagnerait à être connu est celui de l’oignon. En effet, depuis 1958, il est interdit aux États-Unis d’utiliser des contrats à terme pour vendre ou acheter ce légume, ce qui revient à fortement restreindre la capacité qu’a ce marché à gérer des transactions futures et donc à spéculer. Voici comment se comportent les variations de prix depuis les dix dernières années:  Comme on peut le constater, l’oignon est beaucoup plus sujet à de fortes variations de prix que d’autres produits tel que le pétrole où le maïs. Et comme par hasard, ces deux marchés ne sont pas protégés des spéculateurs… Une autre méthode qu’un État pourrait utiliser pour limiter la spéculation est une taxe sur les transactions financières (mieux connue sous le nom de Taxe Tobin). Cette façon de faire comporte de nombreux problèmes que ses partisans ont tendance à oublier. Premièrement, l’application de la réglementation devra nécessairement être internationale, puisqu’il est facile pour une bourse d’aller s’établir ailleurs pour contourner la loi, surtout lorsqu’elle est informatisée. Par exemple, en 1983, la Suède s’était dotée d’une taxe sur les transactions financières dont les gains (évalués à SEK 1.5B) ne se sont pas vraiment matérialisés, puisque la majorité des activités financières se sont déplacées vers Londres ou Oslo. La taxe fut finalement abandonnée en 1991. De plus, une fois la loi uniformément adoptée à l’échelle planétaire, il faut s’assurer qu’aucun pays n’en déroge puisque le premier à le faire risque de devenir un énorme centre financier. Deuxièmement, une telle réglementation jette le bébé avec l’eau du bain, puisqu’elle s’appliquera à plusieurs groupes autres que des spéculateurs. Par exemple, des couvreurs de risques (dont l’objectif est de réduire leur risque) seront également taxés. Les arbitragistes, qui appliquent la loi d’un prix sur les marchés, paieront aussi cette taxe. Des entreprises voulant émettre des actions pour se financer devront également payer. Bref, vouloir taxer les transactions financières pour freiner la spéculation prend pour hypothèses que tous les acteurs spéculent, ce qui est faux. Troisièmement, il y a de fortes chances que, lors d’une transaction, le paiement de la taxe soit refilé à l’acteur le moins élastique, c’est-à-dire dont la situation est la moins avantageuse. La crise financière de 2008 aura montré les faiblesses de nos systèmes financiers. Plusieurs aspects devraient évidemment changer, mais brandir le mot « spéculation » comme un fantôme à exorciser ne changera rien. Cette dernière est une facette de la vie qui touche toutes les industries et serait excessivement complexe à réguler, surtout dans un contexte financier. L’État n’est pas lui-même un spéculateur parfait capable de prédire les erreurs des autres agents dans le futur; on ne peut donc pas s’attendre à des miracles de sa part. ---------------------------------------------------------------------------------------------------- * Jean-Philippe L. Risi habite Québec où il est étudiant à l'Université Laval. |